住居や土地を相続した際におこなわれる不動産査定ですが、なぜ査定依頼が必要になるのでしょうか。相続で引き継ぐのが、初めての不動産査定となるケースも多く、実際にどのような方法で査定依頼を進めるべきか迷っている人も多いかと思います。

そこでこの記事では、相続不動産で査定が必要な理由や査定方法、手続きの流れなどを紹介します。不動産は相続する遺産のなかでも高額な部類となるため、本記事の内容を参考にして円満な相続を進めていただけると幸いです。

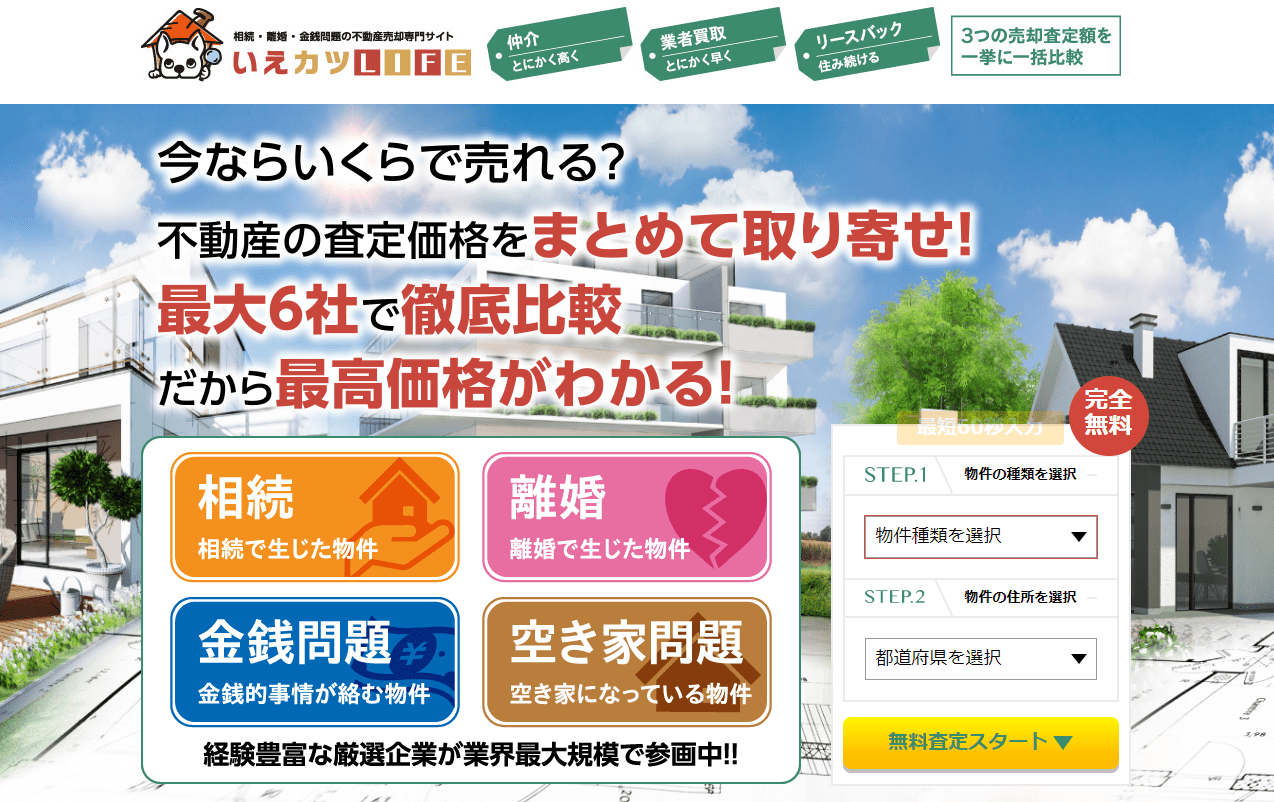

相続物件の売却なら「いえカツLIFE」での一括査定がおすすめ

相続物件の売却をするなら、相続や金銭問題、空き家問題を抱える不動産売却に強みを持つ「いえカツLIFE」がおすすめです。いえカツLIFEを利用すると、最大6社に不動産査定を依頼することができます。

- 厳選500社から最大6社に査定依頼可能

- 仲介・業者買取・リースバックの査定額を比較可能

- 売却までの目安期間がわかる

- 弁護士への初回法律相談が無料

関連記事:いえカツLIFEの口コミ・評判は?特徴やメリット・デメリットを解説

目次

相続不動産の査定が必要な理由

相続不動産をそのまま引き継ぐ場合でも、売却で現金化する場合でも査定は必要です。主な理由としては以下のとおりです。

- 相続税を計算するため

- 相続人で平等に分割するため

- 相続不動産に残債が残るか確認するため

納得したうえで査定を受けるためにも、それぞれ理解しておきましょう。

相続税を計算するため

遺産を相続する際は、取得金額に応じて10~55%の税率で相続税が課せられます。税金を課せられる人は、相続を開始してから10ヵ月以内に申告が必須のため、計算してお金を確保しておかなければなりません。納付が遅れると追加で延滞税をとられ、滞納していると財産の差し押さえとなる可能性があります。

相続税の計算で使われる不動産の価値は、相続時点の評価で決まります。購入時は3,000万円の家でも、築年数が経った現在では同等の価値とは限らず、需要と供給でも変わってくるでしょう。

相続税の納付がいくらになるか事前に計算するため、査定を受けておおよその不動産価格を把握しておく必要があります。以下は取得金額ごとの相続税になります。

| 取得金額 | 税率 | 基礎控除額 |

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円以上 | 55% | 7,200万円 |

”参考:国税庁「No.4155 相続税の税率」”

相続人で平等に分割するため

遺産相続で相続人が複数人いる場合、基本的には法定で定められた割合に沿って財産をわけます。現金と異なり不動産の価格は変動するため、査定を受けて平等に分割できる状態にしておくとスムーズな手続きが進められます。

遺産相続は法定割合どおりでなくとも、相続人が合意するなら配分は自由です。しかし不動産の査定を受けずに概算で分割すると、価値に大きな差があったことが判明した際に、トラブル発生の原因ともなるでしょう。

相続人が1人であれば平等に分割するための査定は不要となりますが、相続税の計算用として査定を受けて現在の価値を把握しなければなりません。

相続不動産に残債が残るか確認するため

相続不動産に残債があると、相続人に返済義務が引き継がれます。不動産売却で完済できるならば、自身の負担はありませんが、住宅ローンなどの残り支払いを売却価格で補えない場合、支払いが発生します。

ローンに限らず、遺産相続では各種の借金も相続対象です。借金だけを相続しないという選択はできず、すべてを受け入れるかすべてを拒否するかの2択です。トータルでプラスになるかを見極めるために、相続不動産の価格を把握する必要があります。

関連記事:住宅ローンはどこに相談すべき?相談窓口の種類と相談する際の注意点

関連記事:家の売却はローン中でも可能?5つの売却方法とオーバーローン時の注意点

相続する不動産の査定方法

相続する不動産の査定方法は次の2パターンです。

- 不動産会社に査定を依頼

- 不動産鑑定士に査定

それぞれの査定方法や調べ方について詳しく解説します。

関連記事:不動産見積もりとは?無料と有料の違いや依頼する方法を解説

不動産会社に査定を依頼する

不動産を現金化して遺産を分けたい人におすすめの方法で、不動産会社が今後3ヵ月程度で売却できそうな価格を査定してくれます。

査定には、物件の立地や広さなどの情報だけで判断する机上査定と、目視で状態まで確認する訪問査定の2種類があります。訪問査定のほうが結果がわかるまで時間はかかりますが、精度は高いです。

どちらの査定も、不動産会社ごとに結果が異なることも考えられるため、複数社に査定依頼をだして比較する必要があります。不動産一括査定サイトを利用すると、1度の依頼で複数社から査定結果を受け取ることが可能です。

自身の物件にあった不動産会社を手軽に探すためにも、ぜひ活用してみてください。

関連記事:不動産売却するならどこがいい?大手と中小の違いや不動産会社のおすすめの選び方を解説

関連記事:【2023年】不動産仲介の売買実績ランキングTOP10!信頼できる大手不動産会社の特徴を徹底比較

おすすめの不動産一括査定サイトTOP3

※ランキングはこちらのアンケート調査に基づいて決定しています

その他の不動産一括査定サイトを知りたい人は、こちらの記事もおすすめです。

関連記事:不動産一括査定サイトおすすめランキング16選を比較【2024年】売却の体験談を掲載!人気サイトの評判や選び方も

不動産鑑定士に査定してもらう

売却をせずに1人が不動産を引き継ぐ際は、不動産鑑定士に査定依頼するのがおすすめです。不動産会社による査定とは異なり、結果の価値は裁判でも法的効力があります。相続でトラブルを回避したい人には、不動産鑑定士に依頼を検討するとよいでしょう。

ただし、利用するときは費用が必要となることを忘れてはいけません。営業活動の一環である不動産会社の査定と違い、鑑定の報酬を求められます。

相場は20~30万円で、結果が出るまでに数週間かかります。客観的な評価を提示してくれるため依頼は1社でよく、かかる費用や実績で選ぶのがおすすめです。

関連記事:戸建てを売却する相場はいくら?調べ方や築年数による違いも解説

相続する不動産の評価額の調べ方

相続不動産の評価額を自分で調べる方法として、以下の3つがあります。

- 固定資産税評価額から計算

- 路線価から計算

- 倍率方式で計算

評価額は、土地や住居にかかる固定資産税や都市計画税といった税金を計算するときの基準価格となるため、それぞれの算出方法を理解しておくことが大切です。

固定資産税評価額から計算

固定資産税評価額とは、毎年納税する固定資産税を計算するときに使われる不動産の価値です。この評価額は実際に売却できる価格の約7割の目安となっており、相場は次の式で計算できます。

固定資産税評価額は、不動産の所有者に毎年届く納税通知書に記載されています。自身が所有していない場合は、故人がどこかに保管していないか探してください。

見つからない場合は、所有する不動産がある地域の役所で、固定資産課税台帳から確認可能です。手数料が数百円かかりますが、土地と建物を合わせた評価額を把握できます。

ただし、計算される相場はあくまでも参考程度の価格であり、過信しないことが大切です。更新は3年に1度しかされないため、最新の価値とは限りません。また実際に売却できる金額は、購入希望者との交渉で最終決定します。

路線価から計算

路線価は、相続税で不動産の価値を算出するとき使われる、土地の評価額です。国税庁が毎年7月1日に、同年の1月1日時点の評価額を公表しています。

土地ごとの路線価は、財産評価基準書路線価図・評価倍率表から、地域を指定して最新のデータを調べられます。サイトは国税庁が運営しており、誰でも無料で利用可能です。

評価額が知りたい土地に面した道路に、数字が記載されています。記載されている数字は1平米あたりの価格で、表記は1,000円単位です。土地が1箇所だけ道路に面していて正方形の土地の場合、次の式で評価額を計算できます。

奥行補正は、土地の区分や奥行の距離によって決まります。国税庁の奥行価格補正率表を参考に、計算してください。

倍率方式で計算

路線価がない土地の評価額を調べたい場合は、固定資産税評価額を利用した倍率方式で計算します。倍率方式は国税庁が決めた倍率をかけあわせるだけで、次の式で求めることができます。

評価倍率は路線価と同様に、財産評価基準書路線価図・評価倍率表から調べることが可能です。地域や土地の区分によっては、数十以上の倍率となります。

”参考:国税庁「No.4602 土地家屋の評価」”

不動産を相続する流れ

どのような方法で遺産をわけるとしても、まずは相続の手続きが必要です。期限が定められているものもあるため、次の流れを把握し、早めに対処していきましょう。

- 相続開始

- 遺言書の確認と相続人・財産の確認

- 相続の承認と放棄

- 遺産分割協議書の作成

- 不動産の所有移転登記

- 相続税の申告と納付

関連記事:不動産売却の必要書類は?タイミングごとに揃えるべき書類や取得方法を解説

①相続開始

相続は被相続人が亡くなった日から開始されます。死亡届は、本籍地か所在地にある役所へ、亡くなったのを知った日から7日以内に提出してください。

故人になると口座は凍結されるため、公共料金や携帯電話代などの引き落としは、口座の変更か解約をおこなう必要があります。死亡保険に加入しているならば請求し、健康保健所は返納、年金は受給停止の手続きが必要です。

②遺言書の確認と相続人・財産の確認

遺産のわけ方は、遺言書に記された内容が優先されます。遺言書には次の3種類があり、扱いを間違えると効力がなくなります。

| 遺言書の種類 | 特徴 |

| 公正証書遺言 | ・公証人が2人立ち会って作成 ・公証人役場に保管 |

| 自書証書遺言 | ・故人が自筆で作成 ・家庭裁判所で検認が必要 |

| 秘密証書遺言 | ・遺言書があることは公証人が証明 ・家庭裁判所で検認が必要 |

遺言書が見つからなかった場合は、相続人や財産を確認して次の段階に進みましょう

| 相続人の範囲(優先される順) | 財産の範囲 |

| ・配偶者は必ず相続人に含まれる ・1位:故人の子供や孫 ・2位:故人の父母や祖父母 ・3位:故人の兄弟姉妹 |

・現金・有価証券 ・不動産 ・動産(車や貴金属、宝石など) ・請求権 ・借金やローン ・未納の税金 ・未払いの家賃や医療費など |

この段階で不動産の査定を受けておきます。不動産鑑定士を利用する場合は時間がかかるため、早めに手配したほうがよいでしょう。

自身の取り分にも影響がでてくるため、各種の範囲は入念に確認しておくのがおすすめです。相続人は、故人の戸籍謄本をチェックしておくことで、親族をもれなく確認できます。

③相続の承認と放棄

確認した財産をどのように相続するかは、次の3パターンのなかから決めます。

- 単純承認:負債も含めてすべての財産を引き継ぐ

- 限定承認:負債を返金して余った財産のみ引き継ぐ

- 相続放棄:すべての財産の引き継ぎを放棄

相続方法を選択できる期間は3ヵ月となっており、限定承認と相続放棄は、相続開始を認識した日から3ヵ月以内に家庭裁判所へ届け出を提出しなければなりません。届け出を提出せずに3ヵ月をすぎた場合、自動的に単純承認としてみなされます。

また限定承認は、すべての相続人が同じ選択をする必要があり、利用されるケースは少ないのが一般的です。

④遺産分割協議書の作成

遺産分割協議書は、相続人がどのような形の遺産分割に合意できたかを書き留めた書類です。作成には相続人全員分の実印が必要です。手間はかかりますが、口約束だけの相続はトラブルの原因となるため、作成しておくことをおすすめします。

自身で作成するのに不安がある人は、行政書士や司法書士、弁護士などに依頼するとよいでしょう。費用はかかりますが、作成する遺産分割協議書にミスはなくなり、その他の相続手続きのサポートもしてくれます。

⑤不動産の所有権移転登記

不動産名義を変更するために、作成した遺産分割協議書の内容にしたがって、所有権移転登記をおこないます。相続人全員分の戸籍謄本や不動産の固定資産評価証明書などを用意して、法務局で手続きをしてください。

マイナンバーカードがある人は、オンラインでの申請がおすすめです。法務局は基本的に平日の昼間しか開庁していないため、オンライン上であれば、時間を気にせず申請できます。

⑥相続税の申告と納付

相続税の申告と納付が必要かは、不動産を含めた相続財産の合計が、基礎控除を超えるかどうかで決まります。自身で計算すると間違う可能性があるため、国税庁の「相続税の申告要否判定コーナー」を利用してください。必要な項目を埋めていくと、自動的に申告の要否を判定してくれます。

必要と判定された人は、相続開始を知った日の翌日から10ヵ月以内に申告と納付をおこなう必要があります。申告を忘れているとペナルティの発生も考えられるため、所有権移転登記をした段階ですぐに始めたほうがよいでしょう。

相続財産のわけ方

相続で難しいのが、どのように遺産をわけるかという点です。相続に関する知識がない状態で話し合い、結論を出そうとしてもまとまりにくいため、以下で紹介する相続財産の基本的な4つのわけ方を参考にしてください。

代償分割

代償分割とは、1人が現物ですべてを相続し、他の相続人には相続額と同等の物や現金を渡す方法です。

現物をわけるよりトラブルの可能性は少ないものの、実現するためには、正確な資産の把握と他の相続人に渡せる資産を手元に用意しておく必要があります。

相続の手続きで財産を確認する際に、可能か検討してみるとよいでしょう。

”参考:国税庁「No.4173 代償分割が行われた場合の相続税の課税価格の計算」”

現物分割

現物分割とは、不動産などの遺産をそのままの形で相続するわけ方です。不動産売却をすることなく相続するため、査定依頼を出さないケースも多いですが、財産で不動産が占める割合が高いと、平等な分割が難しくなります。

現物分割ができるかの判断は、財産を確認する早めの段階でおこないましょう。どうしても不動産を所有したい人は、代償分割も並行して検討すると、可能性を見いだせます。

換価分割

換価分割とは、相続財産で売却できるものはすべて現金化し、1円単位でわける方法です。平等に分割しやすいため、トラブルのリスクは減るでしょう。

この分割方法の欠点は、現金化までに時間がかかることです。貴金属や有価証券は容易ですが、不動産はスムーズに進んでも3ヵ月程度かかります。

需要ない不動産では、いつまでも売却先が見つからない可能性があるため、どうしても売却できないときは、不動産会社による買い取りがおすすめです。不動産会社と直接交渉して、話がまとまればすぐに現金化できます。

関連記事:【2023年最新】不動産買取業者ランキングTOP10!特徴や選び方まで徹底解説

相続物件の買取を依頼するなら「訳あり物件買取プロ」がおすすめ

- 他社で仲介や買取を断られた人

- 瑕疵担保責任を負わずに売却したい方

- 早めに売却して現金化したい人

相続物件の売却先に悩んでいる、他社で仲介や買取を断られたという人は、訳あり物件買取プロを利用してみるのがおすすめです。

日本全国に対応しており、買取率92%となっていることから、買い取ってもらえる可能性が高いと言えます。また、遺産分割協議中、相続登記前からでも利用できるため、気軽に相談可能です。

共有分割

共有分割は、不動産や車など現物ではわけにくい財産を、相続人で共有する方法です。合意できた割合で所有権移転登記をおこないます。

基本的には不動産査定をおこなう必要はありませんが、他の遺産とのバランスを取りたい場合には、査定依頼を出すとよいでしょう。

上記で紹介してきた分割方法のなかで、比較的手続きが簡単な部類です。しかし売却は自由にできず、固定資産税の支払いに手間がかかるデメリットもあります。将来的な相続を考えると、別の方法を選択したほうが親族のためになることが多いです。

相続した不動産にかかる税金と節約する方法

不動産を相続すると、一体どのような税金がかかるのでしょうか。ここでは、支払う税金の種類や手元に残るお金を増やすため節税方法を紹介します。

紹介する節税方法は、条件を満たしていても申請しないと適用されないため、本記事や税金の専門家などからの助言を受けて、損をしないようにしましょう。

支払う税金の種類

不動産の相続で課せられる税金は、次の3種類です。

- 相続税

- 登録免許税

- 固定資産税

相続税は手続きの流れで紹介したように、基礎控除を超えるかどうかで納税するかがわかれ、次の式で課税額や基礎控除は決まります。

基礎控除=3,000万円+600万円×相続人の人数

上記計算式で求めた課税額によって相続税が決定します。

登録免許税は、所有権移転登記で課せられる税金です。調べた固定資産税評価額の0.4%を納税する必要があります。

固定資産税は、名義変更した翌年から納税しなければなりません。評価額が土地で30万円未満、建物で20万円未満にならないかぎり負担は続きます。

評価額を下げて減税する方法がある

三角などの不整形地や間口が狭い、奥行きが長すぎるといった、使い勝手の悪い形だと土地の評価額は下がります。土地を分割して相続する場合、評価額が低い箇所を選ぶと減税はできますが、将来自身で利用するときも売却するときも不便になるでしょう。

評価額を下げたうえで収入も増やす方法として貸し出しがあり、土地の区分が居住用から貸付事業用になるため、評価額を20~30%程度下げられます。利用者がいる間は地代の収入があり、固定資産税の負担分をカバーすることが可能です。

特例の利用

相続では税金の特例がいくつも用意されており、適用できると大幅な減税が見込めます。下記の表にまとめたので、条件を確認してください。

| 特例 | メリット | 適用条件 |

| 小規模宅地等の特例 | 土地の評価額を最大80%減 | 相続した土地に住み続けたり事業を継続したりする |

| 配偶者の税額の軽減 | 配偶者の法定相続分の相当額か1憶6,000万円の多いほうを税額から軽減 | 配偶者が相続 |

| 未成年者の税額控除 | 満18歳になるまでの年数×10万円を相続税の額から控除 | 相続人が未成年 |

紹介した特例は2022年10月時点のものです。適宜改正されたり新規の特例が増える可能性もあります。相続が発生した際は、税務署や税理士に相談して、最新の制度で節税するとよいでしょう。

相続不動産を査定する際の注意点

最後に相続不動産の取扱いについて、次の3つの注意点を解説します。

- 所有権を移転しないと売却できない

- 相続不動産の売却が得意な不動産会社を探す

- 相続する不動産のローンも引き継いでしまう

相続においてスムーズな不動産査定をおこなうために押さえておきましょう。

所有権を移転しないと売却できない

不動産売却は、登記上の所有者がおこなうのが基本です。所有権移転登記で相続人の名義にしてからでないと、自由に売却できません。売却ですぐに購入者へ名義変更しますが、現在の制度では一手間かかってしまうのが現状です。

相続した不動産が遠方で売買契約に立ち会えない場合は、名義人が委任状を作成して代理を立てられます。現金化を進めるため、まずは誰かに名義変更するとよいでしょう。

相続不動産の売却が得意な不動産会社を探す

相続不動産が得意な会社で仲介を依頼すると、高価格での売却となり現金が残る可能性が高まります。

不動産会社を効率的に探すならば、不動産一括査定サイトの利用がおすすめです。条件に合いそうなところをピックアップしてくれ、サイトによっては不動産会社の特徴や強みも確認できます。

また、相続不動産の売却で利益を最大にするには、高く売却するだけでなく節税対策も必要です。遺産の取得金額によって課税率が大きく変わるため、売却額を決定する際は合わせて確認しておくとよいでしょう。

相続する不動産のローン残債も引き継ぐ

相続ではローンの残債も引き継ぐため、団体信用生命保険に加入していないか確認してください。加入者が亡くなった際にこの保険が適用されると、残債を保険金で支払ってくれます。

団体信用生命保険は、民間の金融機関だとローンを組むときに加入が条件になりやすいものです。しかし一部の金融機関や住宅金融支援機構のフラット35などでは、未加入でもローンが組めるケースも存在します。

返済の継続が必要で負担が重い場合は、ローンを組んでいる金融機関に相談してみるとよいでしょう。無理のない返済計画の交渉に応じてもらえることもあります。

関連記事:住宅ローンはどこに相談すべき?相談窓口の種類と相談する際の注意点

【体験談インタビュー】相続不動産の査定経験がある方にお話を伺いました

相続不動産を査定する上で、専門家への相談や依頼は行いましたか?

相続不動産を売却する上で、トラブルとなりうるポイントなど注意点などはありましたか?

時間がかかった手続きや難しいと感じたポイントはありますか?

これから相続不動産の査定を予定している方にアドバイスできることはありますか?

まとめ

相続不動産は、相続税の計算や平等な遺産分割、ローンの残債を完済できるかの判断のため、不動産査定が必要となります。

売却予定ならば不動産会社、そのまま現物を残し遺産トラブルを回避したいならば不動産鑑定士に依頼しましょう。おおまかな価値であれば、固定資産税評価額や路線価、倍率方式を使うと計算可能です。

遺産の相続には、手続きに期限が決まっているものがあります。相続人が多いと話し合いは長引く可能性もあるため、全体の流れを把握して、スムーズに進めてください。